Mitarbeiterbeteiligungsmodelle im Lichte des § 19a EStG n.F.

Auf dem Arbeitsmarkt wird es für Unternehmen immer schwieriger, neue Mitarbeiter zu gewinnen und diese zu halten. Neben einer angemessenen Work-Life-Balance bleibt nach wie vor die Höhe des Gehalts als ausschlaggebender Faktor in der Entscheidung für einen Arbeitgeber. Was aber wenn es dem Unternehmen an den Mitteln fehlt, um den hochqualifizierten Fachkräften ein wettbewerbsfähiges Gehalt zu zahlen? Ein Problem das insbesondere Start-ups betrifft.

Für solche Fälle haben sich am Markt verschiedene Mitarbeiter- und Managerbeteiligungsmodelle etabliert. Die Beteiligung am Unternehmen (in Deutschland zumeist eine GmbH) dient neben dem Substitut für ein vergleichsweise geringeres Gehalt auch der Motivation der Mitarbeiter aktiv an der wirtschaftlichen Entwicklung des Unternehmens mitzuwirken. Wir möchten in diesem Artikel eine Reihe von Mitarbeiterbeteiligungsmodellen vorstellen und dabei insbesondere auf die zum 1. Januar 2024 in Kraft getretene Änderung des viel diskutierten § 19a EStG eingehen.

Mitarbeiterbeteiligungsmodelle

Die Mitarbeitermodelle lassen sich grob in zwei Kategorien unterscheiden: tatsächlich (dinglich) am Arbeitgeberunternehmen gewährte Geschäftsanteile (direkte Eigenkapitalbeteiligung, Hurdle Shares, ESOP) und rein schuldrechtlich gewährte (virtuelle) Geschäftsanteile.

Virtuelle Mitarbeiterbeteiligungsmodelle (engl. Virtual Stock Options Plan, kurz VSOP) sind bislang die gängigste Form der Mitarbeiterbeteiligung. Hierbei werden die Mitarbeiter jedoch nicht direkt Gesellschafter, sondern erhalten eine schuldrechtliche Zusicherung bei einem möglichen Exit des Arbeitgebers – also je nach Definition bei einem mehrheitlichen Verkauf von Unternehmensanteilen oder einem Börsengang - wirtschaftlich so gestellt zu werden, als wären sie Gesellschafter, wodurch ihnen gemäß ihres (virtuellen) Geschäftsanteils ein Exiterlös zugutekommt. Häufig wird eine Wertgrenze vertraglich vereinbart, bei dessen Überschreiten der Mitarbeiter am Erlös partizipiert. Hieraus ergibt sich der Anreiz des Mitarbeiters, eine Wertsteigerung des arbeitgebenden Unternehmens zu erwirken.

Steuerlich wird der Exiterlös wie ein Bonus behandelt, unterliegt also den allgemeinen einkommenssteuerrechtlichen Grundsätzen und ist je nach persönlichem Steuersatz mit bis zu 45 % (zzgl. Solidaritätszuschlag) zu versteuern. Fällig wird die Steuerlast bei tatsächlicher Auszahlung an den Mitarbeiter.

Das Gegenstück zu den VSOP sind die sogenannten ESOP (Employee Stock Option Plans); Mitarbeiterbeteiligungsprogramme, bei denen die Mitarbeiter Optionsrechte, also die Möglichkeit zum Erwerb von Anteilen, erhalten.

Bei Ausübung der Option wird der Mitarbeiter Gesellschafter des Unternehmens, die Übernahmeerklärung bedarf der notariellen Beurkundung (Stichwort Kostenfaktor). Zeitgleich ist der geldwerte Vorteil – die Differenz zwischen dem gemeinen Wert der Anteile und dem Ausübungspreis – zum persönlichen Steuersatz zu versteuern. Erfolgt die Ausübung vor dem Exit, entsteht die im Zusammenhang mit Mitarbeiterbeteiligungsprogrammen vielfach erwähnte Dry-Income-Problematik.

Hinter der Dry-Income-Problematik steht die steuerliche Belastung des Mitarbeiters, der aufgrund des Erwerbs der Anteile einen geldwerten Vorteil (income) erlangt hat, der grundsätzlich zum Zeitpunkt des Erwerbs zu versteuern ist, obwohl ihm zu diesem Zeitpunkt noch keine liquiden Mittel zugeflossen sind (dry).

Um diese Problematik zu umgehen, entwickelten sich die sogenannten Hurdle Shares, auch Growth Shares oder Zero Shares genannt. Diese sind mit einer negativen Liquidationspräferenz versehen, wodurch sie von der Teilhabe am bestehenden Unternehmenswert ausgeschlossen sind und erst an einer Wertsteigerung partizipieren, wenn diese die negative Liquidationspräferenz übersteigt. Dadurch entsteht zum Zeitpunkt der Anteilsübertragung kein zu versteuernder geldwerter Vorteil.

Ein vereinfachtes Beispiel:

Im Rahmen einer Finanzierungsrunde werden auch – als weitere Anteilsklasse – Hurdle Shares zu einem Nominalbetrag von je EUR 1,00 ausgegeben, der Anteilspreis beträgt EUR 300,00. Gleichzeitig wird für die Anteilsinhaber der Hudle Shares eine negative Liquidationspräferenz von EUR 299,00 verbucht. Im Falle eines Exits erhalten diese Anteilsinhaber erst dann einen Erlös, wenn der auf den jeweiligen Hurdle Share entfallene Anteilspreis den Betrag von EUR 299,00 übersteigt. Beträgt der Anteilspreis EUR 500,00, so erhalten diese Anteilsinhaber also lediglich EUR 201,00.

Die Hurdle Shares stellen eine Form der direkten Eigenkapitalbeteiligung dar. Wertsteigerungen der gehaltenen Anteile sind danach als Kapitaleinkünfte mit einem Abgeltungssteuersatz von 25% (zzgl. Solidaritätszuschlag) zu versteuern, was gegenüber dem persönlichen Einkommensteuersatz einen zusätzlichen Vorteil darstellt.

In der Praxis wird eine direkte Eigenkapitalbeteiligung der Mitarbeiter häufig von den Investoren abgelehnt, da sie durch viele Kleinstbeteiligungen zu einen umfangreichen CapTable

führt. Gelöst werden kann dies jedoch durch Treuhandmodelle oder Pooling-Gesellschaften, wodurch zugleich die gesellschaftsrechtlichen Informations- und Teilhaberechte weitgehend beschränkt werden.

Zukunftsfinanzierungsgesetz – Änderung des § 19a EstG

Mit der Einführung des §19a EstG a.F. im Jahr 2021 trat der Gesetzgeber erstmalig der Dry-Income-Problematik entgegen. Dadurch mussten die geldwerten Vorteile, die durch die unentgeltliche bzw. verbilligte Übertragung von Geschäftsanteilen durch den Arbeitgeber (oder eines Gesellschafters dessen) im Rahmen eines Dienstverhältnisses entstanden sind, erst dann versteuert werden, wenn die Anteile wieder veräußert wurden, das Arbeitsverhältnis beendet wurde oder seit der Übertragung der Vermögensbeteiligung zwölf Jahre vergangen sind, ohne, dass ein Exit stattgefunden hat. Die Nachversteuerungszeitpunkte wurden in der neuen Fassung des § 19a EStG grundsätzlich nicht verändert, abgesehen von einer Ausdehnung der Haltefrist von zwölf auf fünfzehn Jahre (§ 19a Abs. 4 Nr. 2 EStG n.F.).

Eine wesentliche Änderung bringt die Einführung des neuen Absatzes 4a, der eine Sonderregelung zur Vermeidung des dry income beinhaltet. In Fällen, in denen seit der Übertragung mehr als fünfzehn Jahre vergangen sind (§ 19a Abs. 4 S. 1 Nr. 2 EStG) oder die Nachversteuerung durch das Ausscheiden des Mitarbeiters aus dem Unternehmen (§ 19a Abs. 4 S. 1 Nr. 3 EstG) fällig wird, obwohl der Mitarbeiter seine Anteile behält, kann die Versteuerung auf den Zeitpunkt des Exits (§ 19a Abs. 4 S. 1 Nr. 1 EStG) verschoben werden, sofern der Arbeitgeber unwiderruflich die Haftung für die später abzuführende Lohnsteuer übernimmt. Die Haftungserklärung des Arbeitgebers hat spätestens in der dem betreffenden Ereignis folgenden Lohnsteuer-Anmeldung zu erfolgen. Scheidet der Arbeitnehmer beispielsweise zum 9. April aus, so ist die Erklärung mit der Lohnsteueranmeldung bis spätestens zum 10. Mai zu übermitteln (Annahme: Lohnsteuer-Anmeldungszeitraum ist der Kalendermonat gemäß § 41a Abs. 2 S. 1 EStG). Werden die Anteile später veräußert und führt die Gesellschaft die entsprechende Lohnsteuer ab, so besteht ein Rückforderungsanspruch gegenüber dem ehemaligen Mitarbeiter.

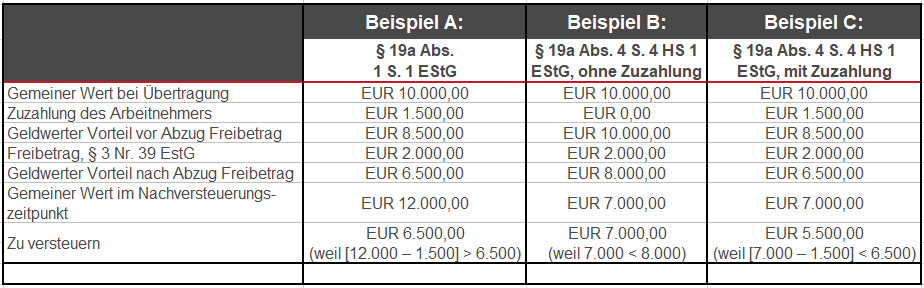

Versteuert wird schlussendlich der geldwerte Vorteil, der anhand des gemeinen Werts der Anteile zu bestimmen ist: der geldwerte Vorteil ist die Differenz zwischen dem gemeinen Wert der Anteile im Zeitpunkt der Übertragung und der vom Arbeitnehmer geleisteten Zuzahlung abzüglich des Steuerfreibetrags in Höhe von EUR 2.000,00 (insgesamt pro Kalenderjahr) gemäß § 3 Nr. 39 EStG (sofern die Voraussetzungen vorliegen). Dies gilt nicht, wenn der geldwerte Vorteil zum Zeitpunkt der Nachversteuerung geringer wäre als zum Zeitpunkt der Übertragung; hier ist der geringere Wert maßgeblich (§ 19a Abs. 4 S. 4 EStG).

Ein vereinfachtes Rechenbeispiel:

Erwirbt der Arbeitgeber bei Ausscheiden des Mitarbeiters die Anteile zurück, so tritt an die Stelle des gemeinen Werts die vom Arbeitgeber gezahlte Vergütung (§ 19a Abs. 4 S. 4 Hs. 2 EStG).

Zusätzlich besteht nach § 19 Abs. 4 S. 2 EStG die Möglichkeit, die nach Absatz 1 ermittelten geldwerten Vorteile auch im Rahmen der sog. Fünftelregelung i.S.d. § 34 Abs. 1 EStG zu besteuern, wenn seit der Übertragung der Vermögensbeteiligung mindestens drei Jahre vergangen sind. Hieraus kann sich eine weitere Steuerersparnis ergeben.

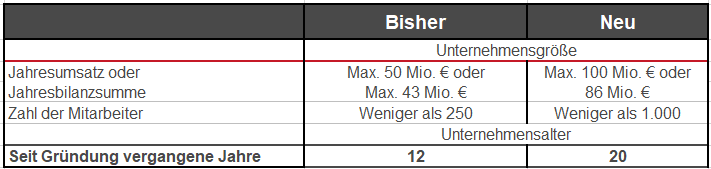

Mit der Änderung der Norm wurden auch die Schwellenwerte der Unternehmen deutlich angehoben, um den Anwendungsbereich auszuweiten (§ 19a Abs. 3 EStG):

Für eine Förderung dürfen die Schwellenwerte im Zeitpunkt der Übertragung der Beteiligung oder in einem der sechs vorangegangenen Kalenderjahre nicht überschritten worden sein.

Gefördert wird auch eine bloß mittelbare Beteiligung über eine Personengesellschaft, § 19a Abs. 1 S. 2 EStG. So kann die Ausuferung des CapTables vermieden werden. Gleichzeitig führt eine Beteiligung über (zumeist) eine Kommanditgesellschaft zu einer deutlichen Erleichterung in der Übertragung; so bedarf der Kauf- und Übertragungsvertrag im Gegensatz zu einer Anteilsübernahme an einer GmbH keiner notariellen Beurkundung.

Nicht in die finale Fassung des § 19a EstG schaffte es die zuvor noch im Referentenentwurf vorgesehene sog. Konzernklausel wie sie auch in § 3 Nr. 39 S. 3 EStG enthalten ist. Die Konzernklausel besagt, dass eine Mitarbeiterbeteiligung auch dann gefördert wird, wenn der Mitarbeiter nicht unmittelbar am Unternehmen des Arbeitgebers, sondern an einem mit dem Arbeitgeber verbundenen Unternehmen im Sinne des § 18 AktG, Anteile erhält.

Fazit und Praxishinweis

Der neue § 19a EStG bietet aus steuerlicher Perspektive eine gute Alternative zu den VSOP, bei denen die Besteuerung erst am Ende – nach erfolgter Wertsteigerung – und dann zu einem deutlich höheren Steuersatz versteuert werden als die laufenden Kapitalerträge der günstig(er) erworbenen Anteile. Allerdings hängt das Risiko, bei einem eventuellen Arbeitsplatzverlust zugleich mit der Nachversteuerung belastet zu werden, wie ein Damoklesschwert über dem Mitarbeiter. Der Gesetzgeber hatte bei der Neufassung scheinbar nur den sog. Good Leaver im Blick, für den der Arbeitgeber gerne bereit ist, eine Haftungserklärung abzugeben oder die Anteile vom Mitarbeiter zurückzuerwerben. Kann der Mitarbeiter sich nicht auf das Wohlwollen des Arbeitgebers verlassen und ist bei der Veräußerung der Anteile auf die Zustimmung der Mitgesellschafter (und damit auch auf die Gründer) angewiesen, bleibt ihm keine andere Wahl, als die Steuern selbst aufzubringen und in die dry-income

Problematik zu fallen. Ein Risiko, das durch Verhandlung interessengerechter Verträge gemindert werden kann, aber schlussendlich jeder Mitarbeiter für sich selbst – unter Hinzuziehung kompetenter Steuer- und Rechtsberatung – abwägen muss.

Auch auf Arbeitgeberseite ist aufgrund der Vielzahl der Möglichkeiten jedem Unternehmen zu raten, vor der Entscheidung eines Mitarbeitermodells gesellschaftsrechtliche und steuerliche Beratung einzuholen. Dieser Beitrag dient ausschließlich der allgemeinen Information und kann keine konkrete Rechts- und Steuerberatung ersetzen.

Bei Fragen zum Thema können Sie sich gern an die Autoren Anne Jasmin Müller und Fabian Eckert sowie Ihre gewohnten Ansprechpartner wenden.

Beste Grüße

Anne Jasmin Müller und Fabian Eckert